Aug

19

Défiscalisation par l’achat d’œuvres d’art

Publié le 19-08-2017 par Eric Bourdon | Commenter

Catégorie(s) : Analyses, Investir

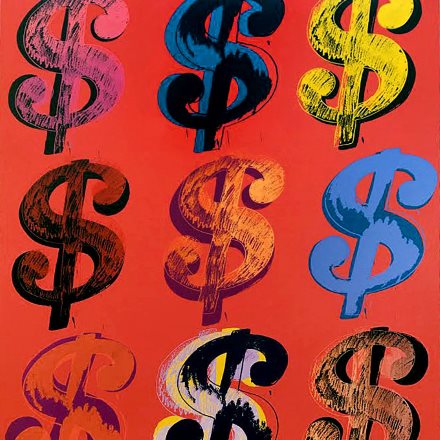

Pour Andy Warhol, c’est trop tard. L’achat d’œuvres d’artistes vivants par une entreprise figure parmi les moyens de bénéficier d’une défiscalisation intéressante. Mais pour les particuliers, soumis à l’ISF ou pas, la défiscalisation concerne les œuvres des artistes vivants comme celles des artistes qui ont… euh… rejoint la lumière fondamentale.

$(9), Impression à l’encre sur carton

Andy Warhol, 1982

● Les foyers soumis à l’ISF sont évidemment les plus avantagés dans ce régime, puisque la défiscalisation leur permet de réduire le montant du revenu imposable, et de se créer un patrimoine. Les œuvres d’art, quelle que soit leur nature, ne sont pas assujetties à l’Impôt de Solidarité sur la Fortune (ISF). Dans cette mesure, elles ne sont pas mentionnées dans la déclaration de l’ISF et les montants consacrés à l’acquisition sont non imposables. Cette disposition fiscale applicable aussi bien aux peintures, dessins, pastels, gouaches, aquarelles… qu’aux sculptures et aux bronzes (toute œuvre faite entièrement à la main, sans utiliser aucun procédé photomécanique), en fait un parfait outil de déplafonnement de l’ISF.

Voir en référence sur impots.gouv.fr la liste des objets d’art et de collection exonérés d’imposition à l’ISF (8 janvier 2015) avec les règles pour les gravures, estampes, lithographies originales, et photos numérotées en tirages limités.

● Les personnes aux salaires plus modestes reçoivent aussi un avantage fiscal dans cet achat, et il est perçu sur la plus-value au moment de la revente ou de la transmission en héritage.

En cas de revente, le vendeur peut opter pour l’imposition forfaitaire à hauteur de 5% du prix de vente, ou l’imposition selon le régime des plus-values sur biens meubles (beaucoup plus importante mais exonération progressive puis totale après quelques… dizaines d’années).

Sous certaines conditions, les œuvres d’art peuvent être, en cas de succession, intégrées dans le forfait de 5 % des meubles meublants.

La loi permet aux propriétaires d’œuvres d’art de régler certains impôts en proposant une œuvre à l’Etat en contrepartie des droits qui sont dûs (c’est la “dation en paiement”).

● Les entreprises faisant l’acquisition d’œuvres originales d’artistes vivants, et qui les ont inscrites à un compte d’actif immobilisé, peuvent déduire du résultat de l’année d’acquisition et des 4 années suivantes, par fractions égales, une somme équivalente au prix d’acquisition dans la limite de 5 pour mille de son chiffre d’affaires HT. La déduction sera donc de 20% du prix d’achat de l’œuvre, chaque année, pendant 5 ans.

En contre-partie de cette déduction fiscale, l’entreprise doit exposer les œuvres acquises, pendant 5 ans, dans un lieu accessible au public ou aux salariés.

Les œuvres originales d’artistes vivants sont en outre exclues de l’assiette de la taxe professionnelle.

Voir en référence sur Legifrance l’Article 238 bis AB du Code Général des Impôts (31 décembre 2005).

Commentaires ⏬

Exprimez-vous ! 😃